来源:一德菁英汇

作者:郑邮飞/F0284348、Z0010566/

一德期货能源化工分析师

要点速览版

内需一般

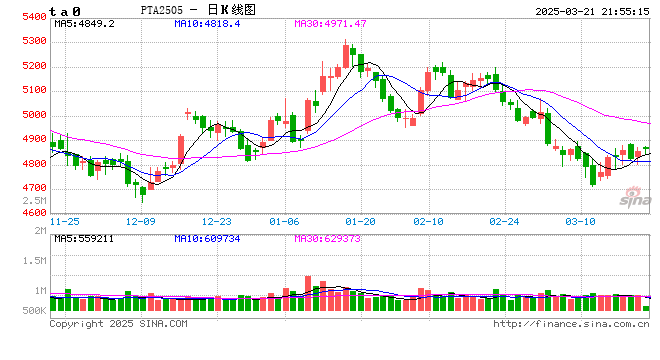

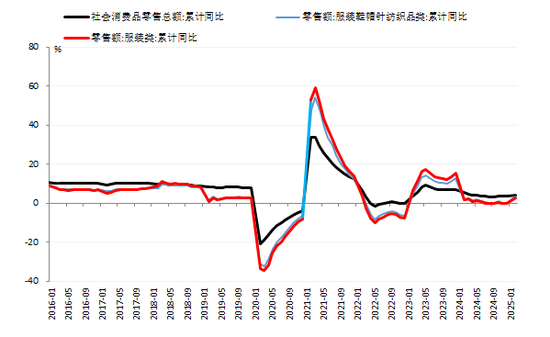

国内纺服零售增速低于社会零售,1-2月服装类零售同比仅0.1%。

人均可支配收入增长平缓,终端开工恢复不及预期,坯布库存高位。

外需下滑

欧美PMI疲软叠加关税压力,纺织服装出口同比大幅下降(1-2月服装出口-6.9%)。

越南、韩国出口增速下滑,美国批发商库存销售比持续走低,补库预期渺茫。

分品种展望

PX:二季度检修集中,阶段性去库;PTA新产能投放或导致供需偏紧。

PTA:存量过剩,二季度集中检修助力去库;加工费低位压制工厂利润。

MEG:产能增速仅2%,进口低位,煤化工高利润支撑阶段性去库。

01

核心观点

内需表现一般,国内纺服零售消费总体低于社会零售消费。外需下滑,节后终端开工恢复不及预期,关税对于需求的制约较为明显。欧美PMI原本就较弱,关税加剧衰退预期,外需堪忧。 越南/韩国1-3月份出口累计同比相较2024年下滑,印证外需疲软。美国批发商的服装及面料库存销售比继续下滑,仍处于去库周期中,是否补库仍存不确定性。聚酯开工在二季度存在下滑预期,预计2025年聚酯产量增长6%左右。

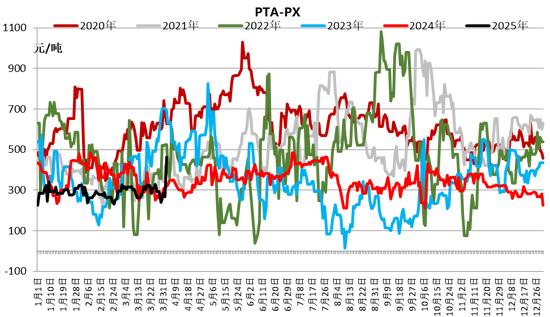

PX:2025年PX基本没有新增产能,而下游PTA仍有产能投放。静态的看,目前PX国内供需处于相对平衡状态。但如果PTA新产能投放(+240万吨),PX就相对偏紧一些。3月中下旬开始PX陆续进入检修季,PX阶段性去库。2025年汽油需求弱势,调油对于芳烃支撑有限,亚洲芳烃产量中性偏高。没有汽油和调油的加持,芳烃整体难有较大的趋势性利润扩张,仅限于检修等导致的阶段性利润修复。

PTA:2025年仍有新增产能,短期存量产能仍过剩;2025年以来现货加工差均值在290元/吨,对于工厂来说略有些低。工厂二季度检修集中助力去库,PTA二季度去库,三季度略偏累,但过剩不明显。

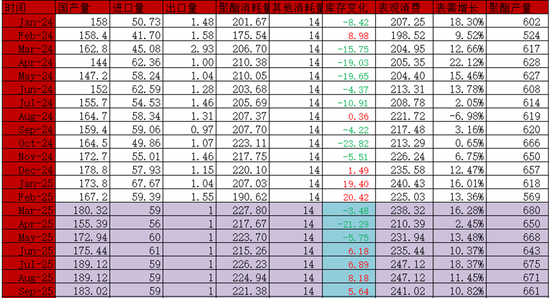

MEG:产能增速降低,预计增速仅有2% ,进口预期低位维持。MEG煤化工利润高,油化工低,煤化利润高导致一季度高开工。二季度检修兑现导致MEG偏去库,后期是否去库要看装置运行情况。

中美贸易摩擦对于MEG影响不大,但整体影响上偏利多。2024年我国从美国进口MEG占我国进口总额的12.5%,占我国MEG表需的3%,由于量级有限,可以通过转口解决,另一方面的影响在于乙烷,而中美乙烷贸易量巨大,且受基础设施的制约,美国乙烷或降价吸收一部分关税影响,对于我国乙烷-乙烯产业链冲击亦是有限的。

02

报告正文

1. 内需一般,外需下滑

1.1 内需表现一般

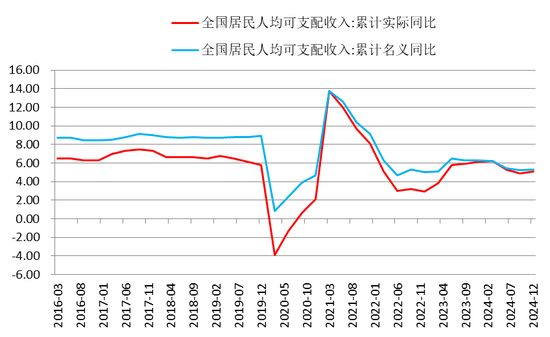

2024年服装鞋帽针纺织品类零售额累计同比增长0.3%(2025年1-2月为3.3%),其中服装类零售额0.1% (2025年1-2月为2.6%) ,而社会零售额2024同比累计增长3.5% (2025年1-2月为4%),国内纺服零售消费总体低于社会零售消费,全国人均可支配收入2024年四季度实际同比增长5.1%,表现一般。

图 1.1:社零与纺织服装零售额

图 1.2:全国人均可支配收入累计同比

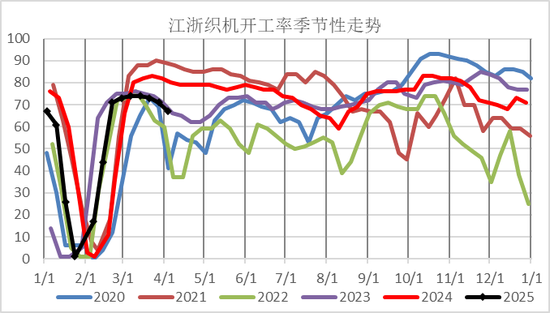

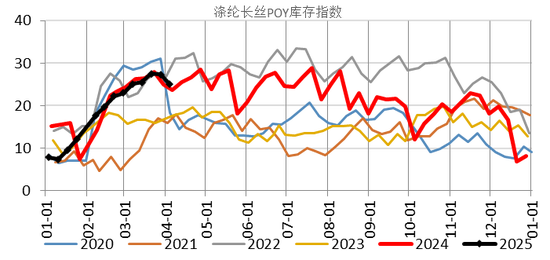

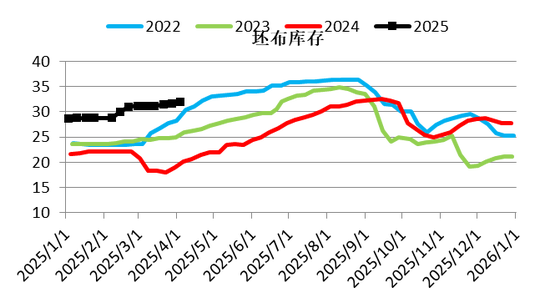

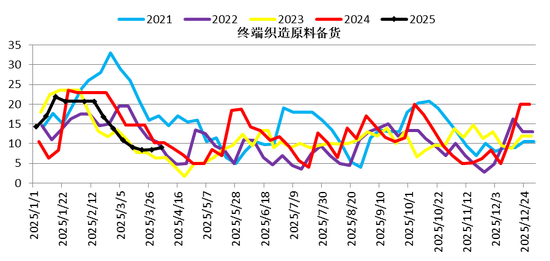

尽管节后终端开工环比恢复,但不及预期,亦低于2024年同期水平,一方面受年前抢出口影响,一方面受美国关税政策影响(节后美国加关税立即执行没有缓冲期)。近期开工由于需求较弱甚至有下滑。聚酯库存处于高位,终端坯布库存亦高于同期。

图 1.3:江浙织机开工率

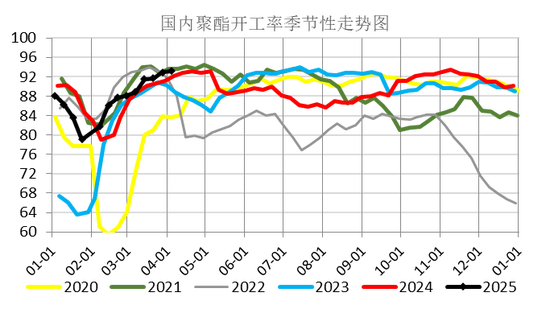

图 1.4:聚酯开工率

图 1.5:聚酯POY库存

图 1.6:终端坯布库存

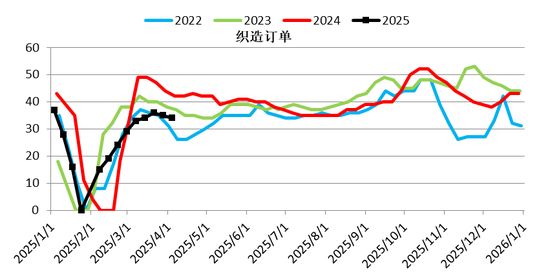

美国征收对等关税,不仅对中国,还对东南亚越南、柬埔寨等征收高额关税,影响聚酯产品的终端订单需求(转口等面临压力)。而节后已经对中国征收10%+10%的关税,纺织外需面临较大的压力。终端订单需求同比2024年较差。

图 1.7:织造原料备货

图 1.8:织造订单

1.2 外需下滑

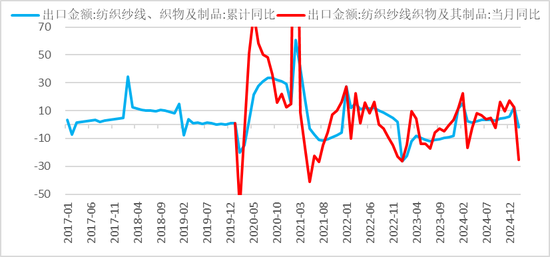

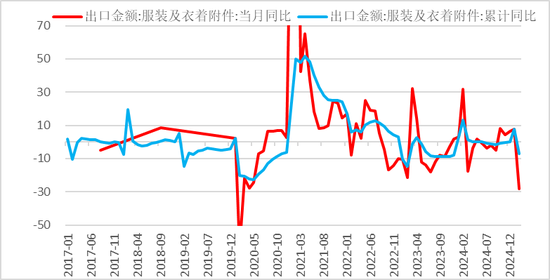

1-2月份纺织纱线、织物及制品出口累计同比-2%,2024年增长5.7%;1-2服装及衣着附件出口累计同比-6.9%,2024年增长0.2%。2025年纺织服装外需萎缩明显,其中服装外需自2024年以来收缩较纺织更甚,一方面需求确实下滑,另一方面服装环节产业外移。

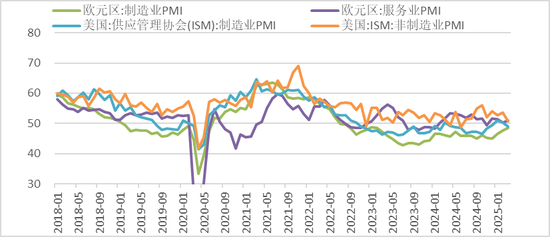

欧美制造业PMI仍处于荣枯线以下,叠加关税影响,衰退预期较强,制约商品总需求。

图 1.9:纺织品出口同比

图 1.10:服装出口同比

图 1.11:欧美PMI

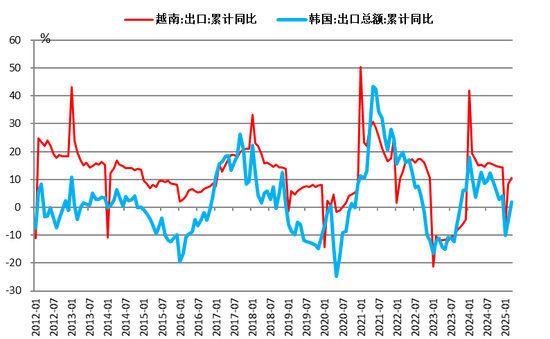

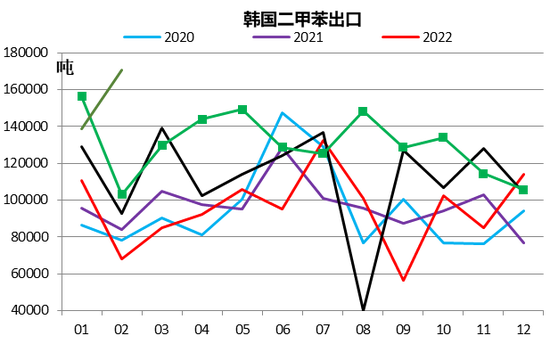

越南/韩国出口2024年同比分别为14%和4%,2025年1-3月份累计同比分别为10.6%和1.9%,相较2024年下滑。

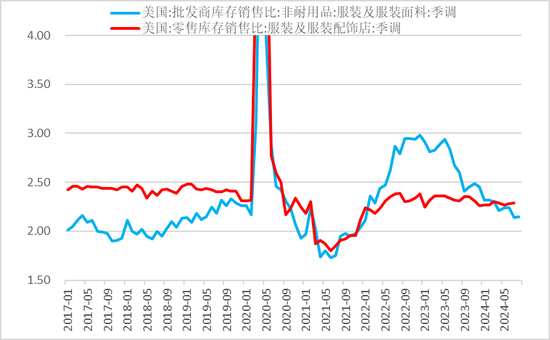

美国批发商的服装及面料库存销售比继续下滑,仍处于去库周期中,是否补库仍存不确定性(之前预期的补库屡屡落空),在当前不确定以及悲观的氛围背景下,补库希望渺茫。

图 1.12:越南/韩国出口累计同比

图 1.13:美国服装批发商和零售商库存销售比

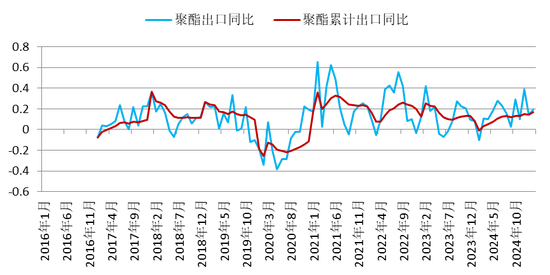

聚酯直接出口好于终端,2024年出口累计同比增长15.23%,主要由于终端织造产能外溢,东南亚等国仍需要进口半成品的聚酯原料。1-2月份聚酯出口累计同比增长16.79%。

2025年聚酯的直接外需存在一定的不确定性,不过预计仍将好于终端出口。

图 1.14:聚酯直接出口

1.3 聚酯产能稳步增长

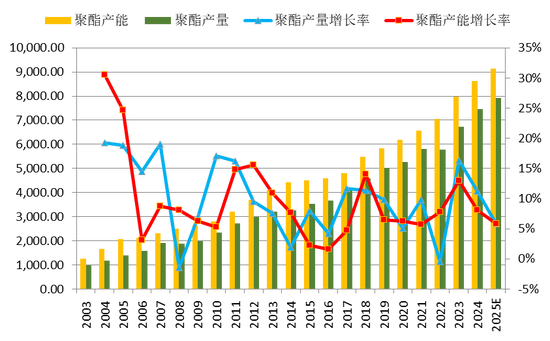

根据公开资料统计,2025年预计有500多万吨的聚酯新增产能,增速5.79%。目前已经有100万吨的产能投产。

2025年存在一定的不确定性,如果终端萎缩明显,进而拖累聚酯需求,新产能投放是否会放缓值得我们关注。

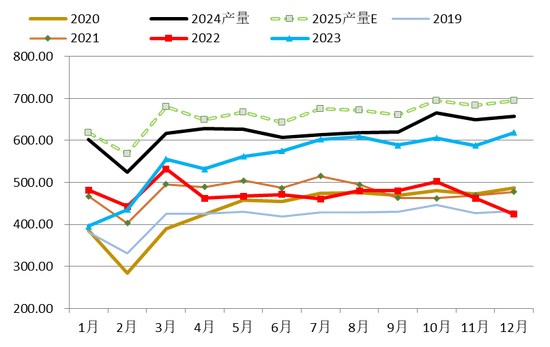

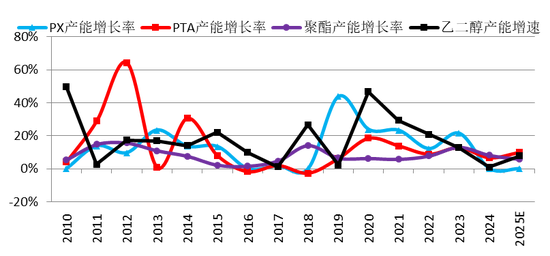

图 1.15:聚酯产能产量增速

图 1.16:2025聚酯产量预计

在产能增长中性、产量预期中性的背景下,我们预计2025年聚酯产量增速在6%左右。 二季度聚酯开工存在下滑预期。

表 1.1:聚酯产量预计

1.4 小结

内需一般,国内纺服零售消费总体低于社会零售消费,表现一般,1-2月增速略有回升。

节后终端开工恢复不及预期,关税对于需求的制约较为明显。欧美PMI原本就较弱,关税加剧衰退预期,外需堪忧。 越南/韩国1-3月份出口累计同比相较2024年下滑,印证外需疲软。美国批发商的服装及面料库存销售比继续下滑,仍处于去库周期中,是否补库仍存不确定性。

聚酯直接出口好于终端,产能也在稳步增长,但2025年能否保持仍存在一定不确定性,需持续关注。

聚酯开工在二季度存在下滑预期,预计2025年聚酯产量增长6%左右。

2. 二季度PX去库

2.1 PTA新产能投放后PX处于平衡偏紧格局

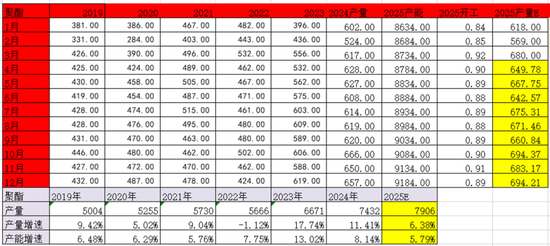

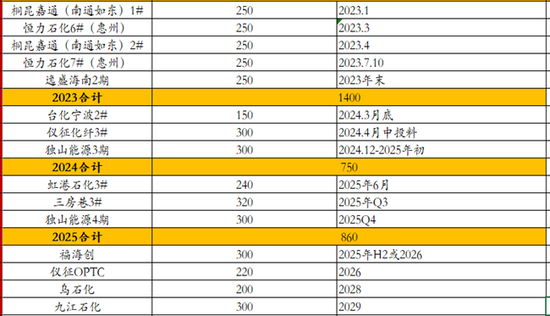

2025年PX基本没有新增产能,裕龙岛300万吨PX落地时间存在较大的不确定性。而下游PTA仍有产能投放,虹港石化240万吨预计6月份投产,三房巷与独山能源存在不确定性。

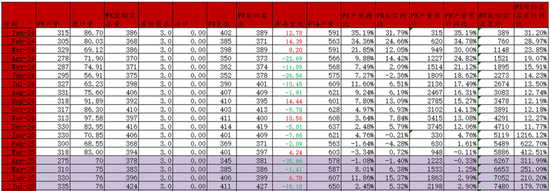

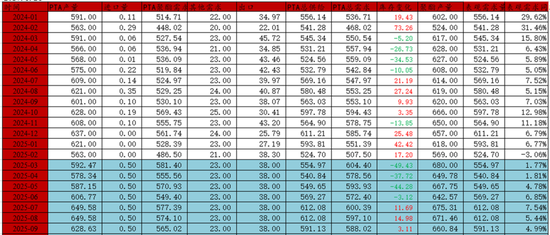

PX国内产能4367万吨(按照86.6%年均开工计算),进口月均78万吨算,相对8601万吨的PTA产能(按照83.6%年均开工计算),处于相对平衡状态。但如果PTA新产能投放(+240万吨),PX就相对偏紧一些。

图 2.1:PX静态平衡估算

图 2.2:PX新增产能(万吨)

图 2.3:PTA新增产能(万吨)

2.2 PX二季度检修较多

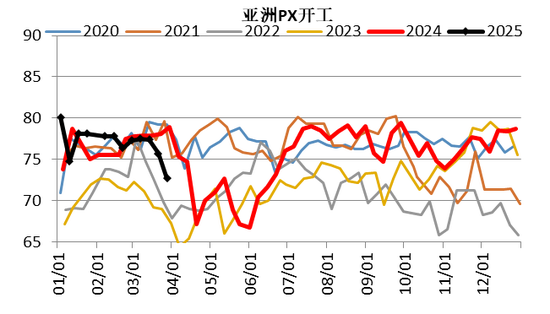

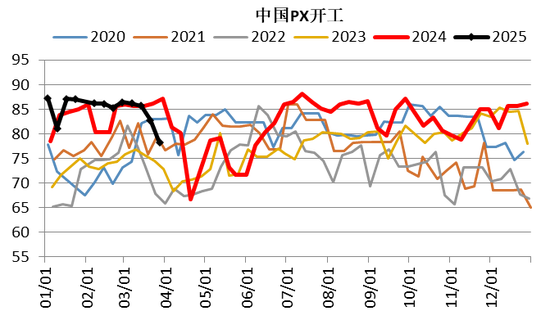

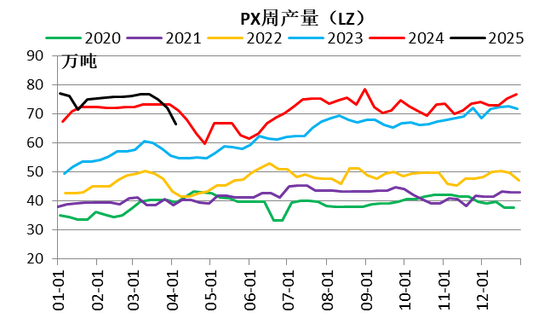

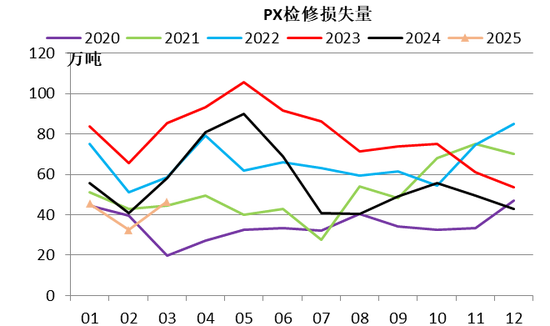

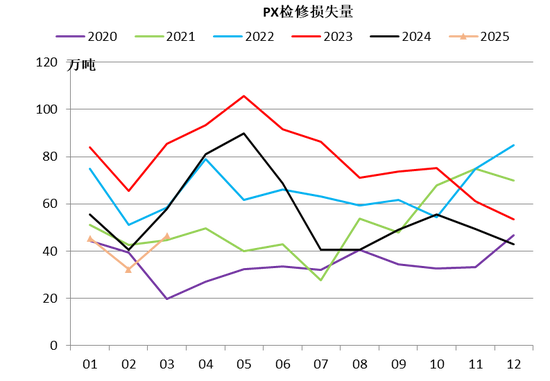

3月中下旬开始PX陆续进入检修季,产量缺失助力PX阶段性去库。

图 2.4:PX亚洲开工

图 2.5:PX中国开工

图 2.6:PX产量

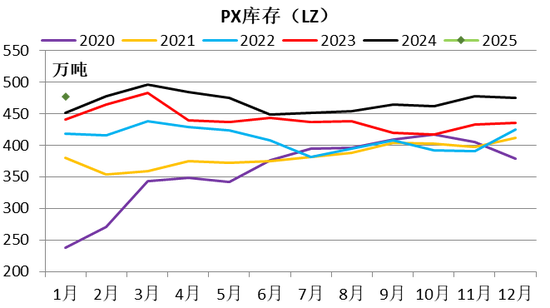

图 2.7:PX库存

图 2.8:PX检修损失量

表 2.1:PX检修装置

2.3 PX二季度处于去库

二季度属于炼厂季节性检修高峰,叠加炼厂效益不佳,PX检修力度较大,二季度偏去库。

表 2.2:PX供需平衡表

2.4 调油需求对于PX提振预期有限

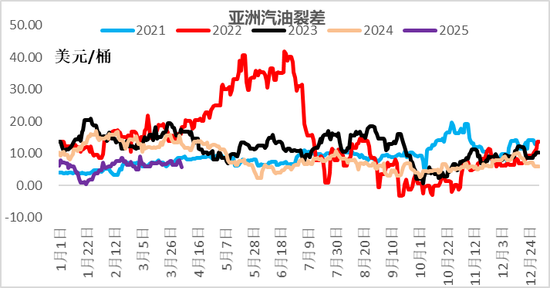

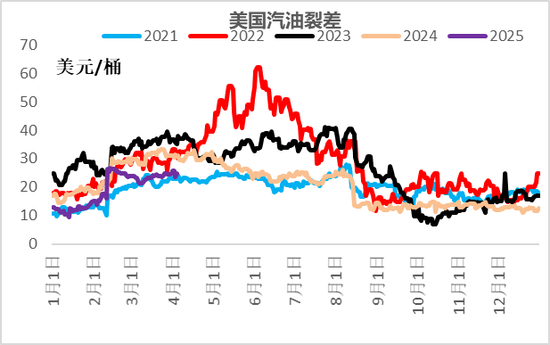

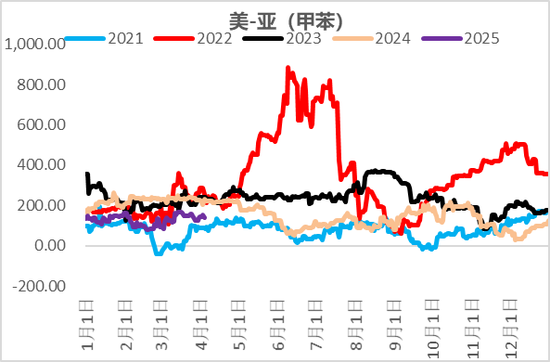

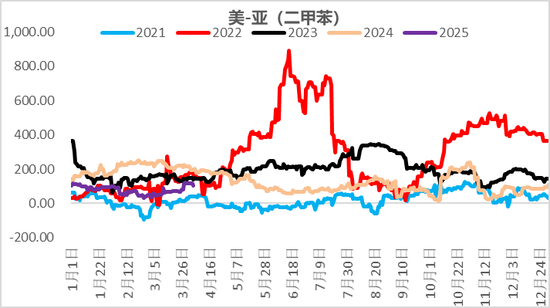

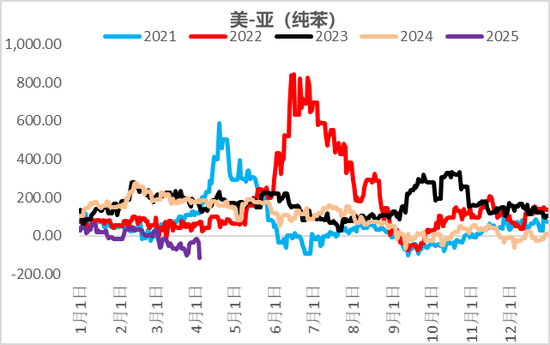

尽管陆续要进入美国汽油消费旺季,但裂差走势平平。全球新能源占比逐步提高叠加衰退预期,对于汽油消费预期不佳。 当前芳烃美亚价差处于低位。

图 2.9:亚洲汽油裂差

图 2.10:美国汽油裂差

图 2.11:甲苯美亚价差

图 2.12:二甲苯美亚价差

图 2.13:纯苯美亚价差

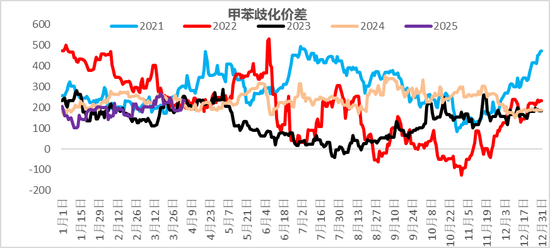

2.5 芳烃弱势导致甲苯歧化价差亦不高

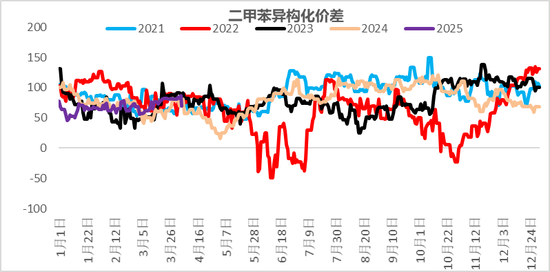

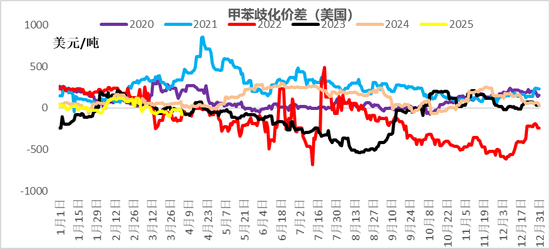

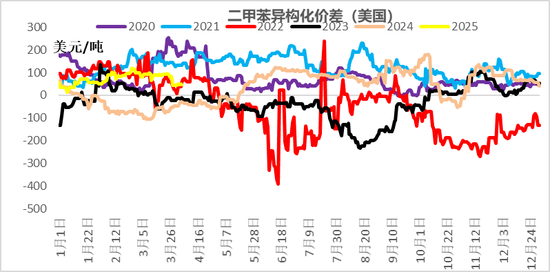

虽然调油弱势,芳烃亦偏弱,导致甲苯歧化利润一般。二甲苯异构化价差亦表现一般。

图 2.14:甲苯歧化价差

图 2.15:二甲苯异构化价差

图 2.16:甲苯歧化价差(美国)

图 2.17:二甲苯异构化价差(美国)

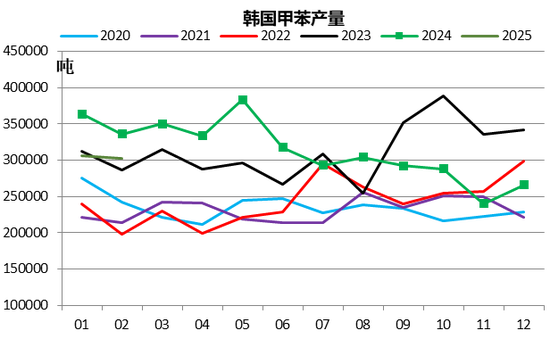

2.6 亚洲芳烃产量仍中性偏高

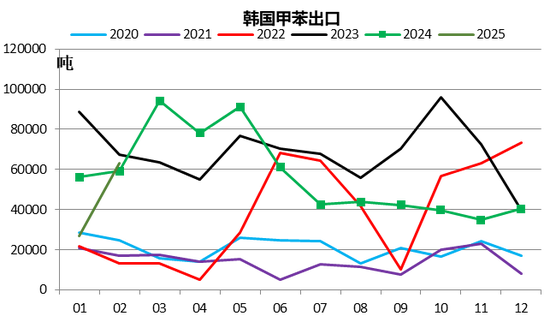

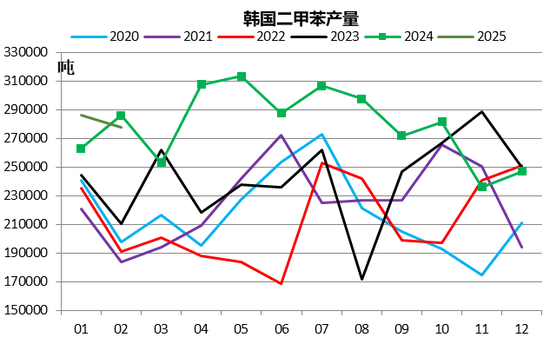

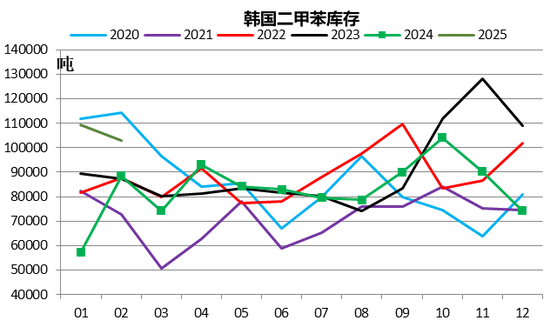

亚洲芳烃产量高位,出口高位,在调油需求弱的背景下打压芳烃价格。如果美国对日韩芳烃仍征收高关税,日韩芳烃将大量转入我国。

图 2.18:韩国甲苯产量

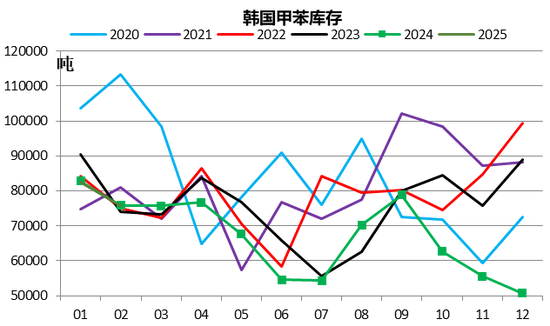

图 2.19:韩国甲苯库存

图 2.20:韩国甲苯出口

图 2.21:韩国二甲苯产量

图 2.23:韩国二甲苯库存

图 2.24:韩国二甲苯出口

2.7 小结

2025年PX基本没有新增产能,而下游PTA仍有产能投放。静态的看,目前PX国内供需处于相对平衡状态。但如果PTA新产能投放(+240万吨),PX就相对偏紧一些。

3月中下旬开始PX陆续进入检修季,产量缺失助力PX阶段性去库。

汽油需求弱势,调油对于芳烃支撑有限,亚洲芳烃产量中性偏高。如果美国对日韩芳烃仍征收高关税,日韩芳烃将大量转入我国。没有汽油和调油的加持,芳烃整体难有较大的趋势性利润扩张,仅限于检修等导致的阶段性利润修复。

3. PTA检修VS成本塌陷+需求萎靡

3.1 PTA存量过剩

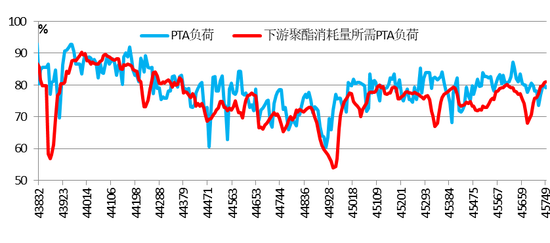

2025年PTA预期新增860万吨产能,虹港石化240预计6月份投产,三房巷320和独山能源300万吨存在不确定性。PTA存量产能过剩(8601万吨PTA产能,8734万吨聚酯产能)需要PTA工厂主动减产才能实现动态平衡。

图 3.1:当前聚酯开工所需PTA负荷

图 3.2:聚酯产业链产能增速对比

图 3.4:PTA新增产能

3.2 PTA的平衡可能就是一两套装置的“意外”检修

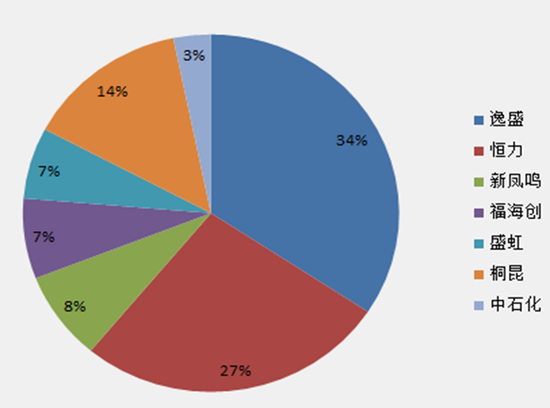

PTA已经从早期国字背景占比高的年代进入到民营主导的时代。随着技术的迭代和发展,单套产能规模与行业的集中度亦有了较大的提升。CR5占有率已经达到70%,主流供应商对于现货的控制能力增强,对于战略战术上的供需调配能力更大,以达到经营最优的目的。

由于单套产能较大,单套装置的开停对于平衡表的影响亦较大。

图 3.5:PTA产能占比

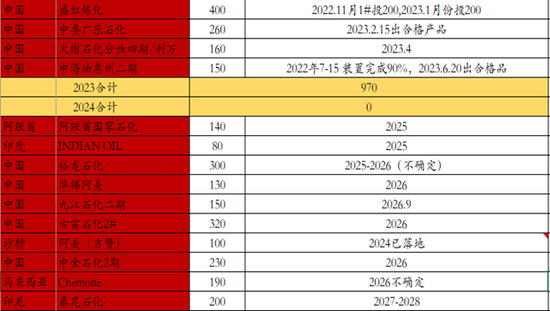

由于加工差较低以及例行检修原因,PTA装置在二季度检修规模较大,总共达到3410万吨。

表 3.1:PTA二季度预期检修装置

3.3 PTA2025年以来加工差维持低位

2025年以来按照汇率中间价算的PTA现货加工差均值在290元/吨,对于工厂来说略低。 这种加工差下工厂检修意愿提升。

图 3.6:PTA加工差

图 3.7:PTA检修损失量

3.4 小结

2025年PTA预期新增860万吨产能,短期存量产能仍过剩;PTA的寡头程度较高,平衡表的动态平衡可能需要一两套大装置的变动。

2025年以来按照汇率中间价算的PTA现货加工差均值在290元/吨,对于工厂来说略低。工厂二季度检修集中。

PTA二季度去库,三季度略偏累,但过剩不明显。

表 3.2:PTA平衡表

4. MEG阶段性去库

4.1 产能增速降低

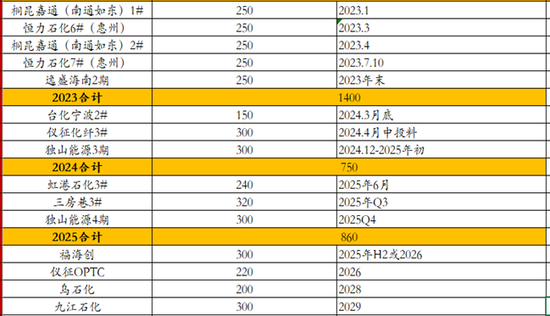

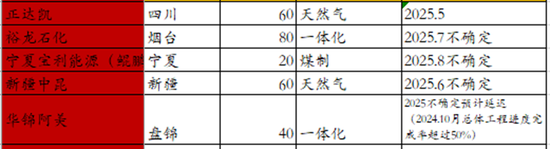

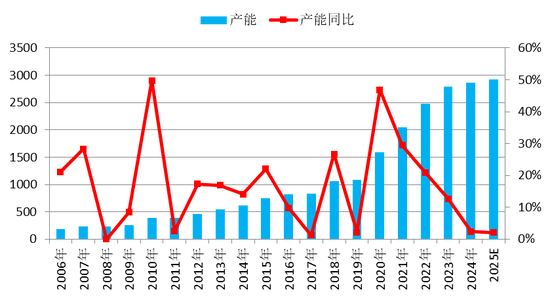

2025年MEG产能增速仍然较低,预计增速仅有2%,将大大减缓MEG的供给压力。四川正达凯60万吨预计5月投产,其余装置均存在不确定性。

图 4.1:MEG产能投放明细

图 4.2:MEG产能增长情况

4.2 进口预计低位

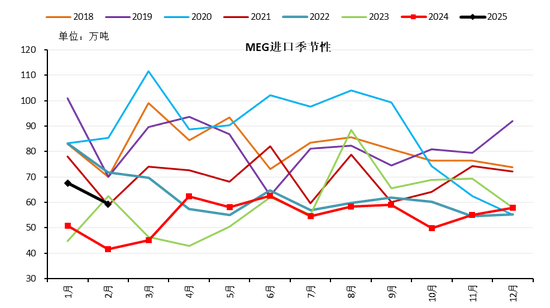

国外装置中,沙特85万吨装置计划4月份停车检修1月,美国乐天70万吨3月中旬开始停车检修,预计维持至4月底前后,美国南亚36万吨3月初因故停车重启待定,美国Indorama34万吨停车至4月中上旬,美国GCGV110万吨计划4月停车检修。美国与沙特检修导致二季度乙二醇进口仍将保持低位水平。

图 4.3:MEG进口季节性

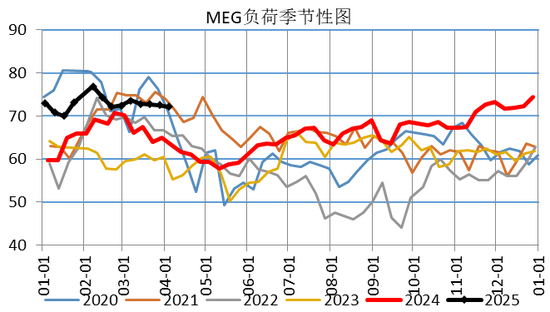

4.3 开工已经处于较高水平,关注二季度装置检修情况

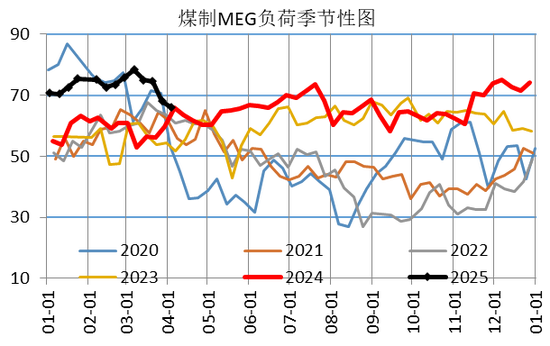

煤制利润修复导致一季度煤化工开工处于较高的水平,二季度关注煤化工检修情况。

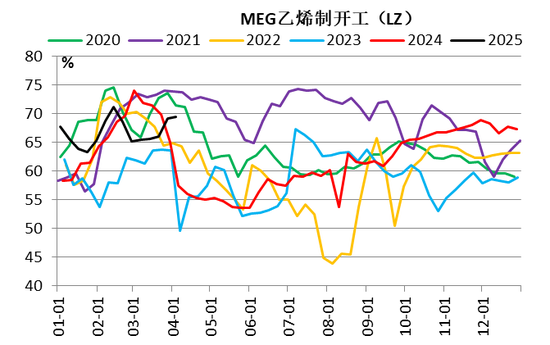

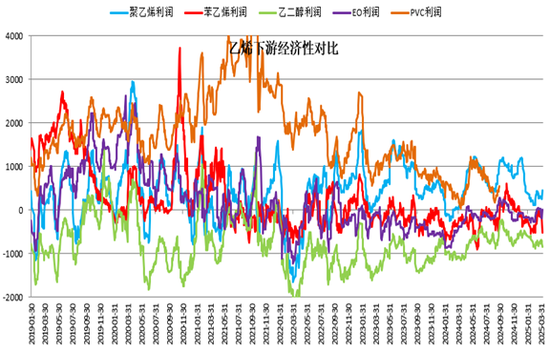

乙烯下游中乙二醇仍然是利润偏低的,其他品种转回MEG概率较低。

图 4.4:MEG负荷季节性

图 4.5:煤制MEG负荷季节性

图 4.6:MEG乙烯制开工

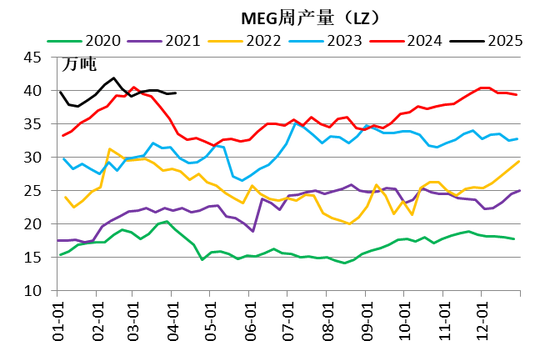

图 4.7:MEG周产量

表 4.1:MEG二季度预期检修装置

图 4.8:乙烯下游经济性对比

4.4 MEG一季度利润整体高位,二季度去库

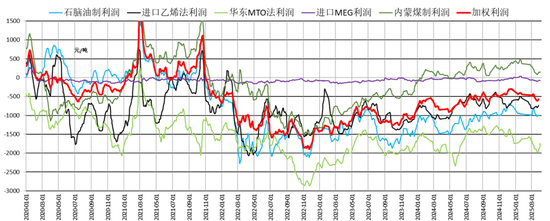

乙二醇利润特别是煤制利润一季度处于高位,近期压缩,但仍有利润,这也是一季度煤制高开工的原因;而石脑油制仍处于偏亏损的状态。

图 4.9:MEG利润

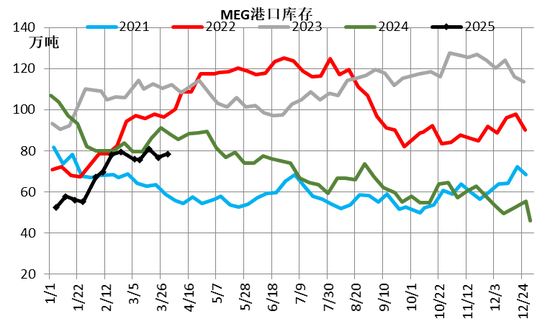

一季度MEG库存低位回升,由于二季度出现检修,MEG阶段性去库。

图 4.10:MEG港口库存

表 4.2:MEG平衡表

4.5 小结

MEG产能增速降低,预计增速仅有2% ;进口预期低位维持;MEG煤化工利润高,油化工低,煤化利润高导致一季度高开工。

二季度检修兑现导致MEG偏去库,后期是否去库要看装置运行情况。

中美贸易摩擦对于MEG影响不大,但整体影响上偏利多。2024年我国从美国进口MEG占我国进口总额的12.5%,占我国MEG表需的3%,由于量级有限,可以通过转口解决,另一方面的影响在于乙烷,而中美乙烷贸易量巨大,且受基础设施的制约,美国乙烷或降价吸收一部分关税影响,对于我国乙烷-乙烯产业链冲击亦是有限的。

编辑:武宇杰

审核:赵洪虎/F0303315、Z0012132/

复核:何牧

报告制作日期:2025年4月7日

交易咨询业务资格:证监许可〔2012〕38号

本文来自作者[冷雪]投稿,不代表手机游戏立场,如若转载,请注明出处:https://sjyxw.cn0731.cn/bk/t2-2025049173.shtml

评论列表(4条)

我是手机游戏的签约作者“冷雪”!

希望本篇文章《【二季报】聚酯链:供应检修VS需求弱势》能对你有所帮助!

本站[手机游戏]内容主要涵盖:国足,欧洲杯,世界杯,篮球,欧冠,亚冠,英超,足球,综合体育

本文概览:...